核心提示

① 2018年房地产企业的工程集采额在250亿元左右,中国瓷砖行业规模以上企业营业收入2993亿元,按照比例,大型房地产的工程战略集采仅占8.4%,比例并不高。

② 当前,精装房的敲掉重装率较高,这部分消费需求重新流向零售市场;头部陶企的工程集采订单在中小陶企进行贴牌代工生产,间接而言,是中小陶企在为大型地产公司提供订单。从这些角度而言,“精装房”对中小陶企的影响更弱。

③ 行业集中度提升。2016年,我国建陶行业主营业务收入在4500亿元左右,市场占有率达到1.5%以上(即业务收入达到67.5亿元以上)的企业仅有2家左右;2019年,建陶行业主营业务收入在2800~3000亿元左右,市场占有率达到1.5%以上(即业务收入达到42亿元以上)的企业预计会有5家左右,并开始出现市场占有率在3%左右(业务收入达到84亿元)的企业。

2019年已近尾声,一组组触目惊心的数据给人“寒风刺骨”之感。经历过产能的巅峰与昔日的繁华,这个曾经无限风光的行业正迎来前所未有低谷——一大批陶瓷企业轰然倒下,众多从业者带着迷茫与决绝离开这个打拼多年的行业。

发展的困境背后,影射出陶瓷企业销售业绩的腰斩,根据各大陶瓷产区的反馈数据,2019销售业绩同比下滑30%以上的陶企比比皆是,曾经月销千万元、现在仅能月销三四百万元的品牌不乏其例。

面对“份量”越来越轻的财务报表,许多品牌影响力弱、综合实力小的企业将原因归咎于精装房的巨大冲击。“现在销量惨淡,工程集采的截流让经销商越来越难做。”精装房的猛烈推进,不仅让中小陶企手足无措,亦让经销商畏之如虎。

01

快速推进的“精装房时代”

精装房的发展对中小陶企的影响究竟有多大?厘清这一问题,或许能够在一定程度解答中小陶企、经销商业绩整体大幅下滑的症结。

2013年以前,全国精装房政策推进缓慢,虽然政府出台了一系列推进住宅精装修的政策,但由于缺乏具体的顶层设计,土地、财税、金融等方面也缺少政策支持,政策难以落地;但2013年以后,政策开始具体化、标准化、精准化,精装房得以在全国范围内加速布局。

这一节点之后,陶瓷企业的工程集采部门越来越举足轻重。回顾陶瓷企业工程部门的兴起过程:2010年以前,经销商几乎是陶瓷企业唯一的销售渠道,部分大型陶企虽设立有工程部,但只是用来服务经销商,并非开展实质性业务。但2010年以后,伴随着传统零售渠道竞争的日益激烈,越来越多的陶企开始广开渠道,成立简易的工程部,探索工程业务。

早期的工程部,就是招收几名员工,专门出去“扫街扫楼”,就近寻找商铺、学校、小型楼盘等项目合作,工资不高、管理不严,从业者寥寥,职业素质参差不齐。2013年以后,借助国家大面积推行精装房的“东风”,很多大型陶企开始在早期工程部的基础上成立工程战略部,开展与大型房地产商的合作。

“精装房时代”来临后,改变了陶瓷行业的工程业务生态,不仅推动工程渠道市场规模的持续扩大,业务合作亦从最初的小楼项目,延伸至如今的大规模房地产项目,市场不断扩大的同时,准入门槛与合作标准不断攀升,对陶企综合实力的要求也越来越严苛。

时至今日,工程市场已经成为一块极大的“蛋糕”,它不仅涵盖大型房地产公司的精装房项目,还囊括区域性房地产公司、连锁超市、银行、商业中心、机场、地铁、连锁专卖店、学校、医院、酒店、廉租房等项目的集采。

过去,经销商是瓷砖销售的绝对强势渠道,国外主流的建材超市被引进中国后,亦未能撼动经销商渠道分毫,因此业内发出“撼山容易,撼经销商难”的感叹,但工程集采渠道兴起后,经销商渠道的牢固地位并非不可动摇。

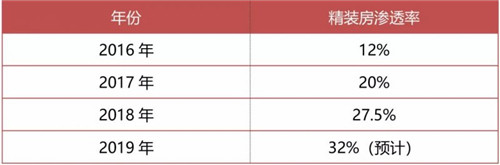

2016-2019年精装修商品住宅渗透率(公开资料整理)

02

2018年我国精装房瓷砖采购额约为135~225亿元

强势来袭的精装房抢夺了多少瓷砖零售市场?

公开数据显示,2018年我国商品房销售面积17亿平方米、销售额15万亿元,同时2018年我国商品房精装修率达到27.5%,这也意味着2018年我国精装修商品房面积达到4.7亿平方米,考虑到精装房单价比毛坯房平均高出2000元/㎡左右,2018年我国精装修商品房销售额达到4.5万亿元左右,2019年或达到5万亿元左右。

精装房在瓷砖的使用量上,60%以上的地面使用瓷砖(其它使用木地板),20%的墙面用瓷砖铺设,公共区域(除电梯、楼梯)墙地面大量使用瓷砖,保守计算2018年精装房的瓷砖使用量在5亿平方米左右。

2018年非精装修交付的商品房比例为72.5%,面积为12.7亿平方米,这部分虽然为毛坯交付,但公共区域的墙地面大面积使用瓷砖,按照商品房平均20%的公摊面积折算,再加上墙面的瓷砖使用量,保守计算2018年非精装修交付的商品房瓷砖用量在3亿平方米左右。

这也意味着,2018年仅商品房板块,房地产企业工程集采的瓷砖量就达8亿平方米,按照瓷砖销售33元/平方米的平均单价换算,2018年房地产企业的工程集采额达250亿元左右。

按照另一种计算方式换算,结果大致相同。

佛山一家大型陶企的工程集采部门负责人告诉《陶瓷信息》记者,最近几年全国商品房价格飙涨,瓷砖价格却呈现断崖式下降,考虑到每一家地产公司的定位、成本控制、利润追求等存在差异,当前地产公司的精装房瓷砖采购额,大致占到销售总额的0.3%~0.5%,相当于100万元(2018年全国商品房均价8823元/平方米,面积113平方米)的商品房,使用3000~5000元货值的瓷砖(含公共区域)。

以这一换算标准为计,2018年我国精装修商品房瓷砖采购额为135亿元~225亿元,如果再算上毛坯房公共区域的瓷砖采购额,取中间值,亦能印证2018年大型房地产企业瓷砖工程采购额大致在250亿元左右。

2018年,中国瓷砖行业规模以上企业营业收入2993亿元,按照上述数据,大型房地产的工程战略集采仅占8.4%,比例并不高,预计2019年这一比例会提升到10%左右。

另一方面,考虑到当前精装房的重装率较高(不少消费者对精装修效果不满意,敲掉瓷砖重新装修,消费需求重新流向零售市场),精装房对传统零售市场的冲击或许更加有限。

此外,行业公开的秘密是,许多头部陶企的工程集采订单在中小陶企进行贴牌代工生产,间接而言,是中小陶企在为大型地产公司提供订单,从这一角度而言,“精装房”对中小陶企的影响更弱。

03

市场需求骤降,才是陶企销量锐减的主因

单从数据方面来看,当前精装房对瓷砖零售市场的冲击整体并不算大,经销商依旧是瓷砖销售的绝对主导渠道,但头部品牌借势工程渠道的快速发展,却是不容忽视的事实。

在毛坯房“一枝独秀”的时代,由于瓷砖用量较少,开发商并没有设置瓷砖供应商进入门槛,导致与大型开发商合作的瓷砖企业数量平均超过10家,而精装房时代,“集采模式”的到来让瓷砖供应商数量急剧减少,门槛越来越高,在地产集采客户名录中,具有品牌优势的企业得到高速发展。

2012~2018年中国瓷砖行业营业收入、产量、平均单价分析

注:本表格瓷砖单价为理论上数据,仅供参考。考虑到瓷砖产量不能完全转化为销量,因此当前瓷砖的实际单价会高出本表格所统计的单价数据。

但在近两年急剧下滑的行业大势下,行业产销大幅度减少,即便是很多的头部陶企也未能幸免。

事实上,从近两年头部陶企的营收情况来看,业绩实现快速增长的仅是少数企业,相当部分具有较强品牌优势的头部陶企亦出现了业绩停滞或者下滑。这说明,近两年中小陶企营收的急剧下滑,与行业大环境的下滑联系更为紧密。

数据显示,2018年无论是出口还是内销,陶瓷行业均出现了严重的量价齐跌,行业主营业务收入同比下跌28.1%,急剧下滑的产业形势以及市场需求的急剧萎缩,或许才是行业剧烈洗牌的主要原因,而“精装房”时代的到来,加速了中小陶企的淘汰。

终端零售渠道的艰难,从近两年的行业数据中可见一斑。过去行业主营业务收入达4500亿元的高峰时期,工程及出口渠道占比较小,陶瓷行业至少有3500亿元以上的业务收入是面向经销商。

到了2018年,行业主营业务收入降至2993亿元,市场需求严重下滑的同时,工程、整装等渠道占比快速上升,或许只有不到2000亿元的业务收入是面向经销商完成,经销商的生存空间被压缩近半。

2019年,市场形势更为严峻。“煤改气”、环保治理、秋冬季错峰生产、退城入园等政策纷至沓来,行业开窑率普遍较低,甚至北方产区的很多陶企一年下来开窑时间不足6个月,但饶是如此,陶企依然面临销售的量价齐跌(从2016~2019年,三年间瓷砖单价下跌30%),以及严重的库存积压。

市场的洗牌以及行业的淘汰赛仍在继续。目前来看,中国人均瓷砖消费量仍达6平方米/人年,远高于发达国家的1.5~2平方米/人年,产能的高度过剩、市场需求的骤降,是陶企普遍感觉市场艰难的主要原因。

04

集中度提升:龙头企业市场占有率已接近3%

虽然从数据分析,当前精装房的对中小陶企、零售市场的冲击并不算太大,但精装房未来的发展潜力不容小觑。当前,我国精装房渗透率仅为30%左右,而日本、欧美等发达国家都在80%以上,根据相关机构及行业人士预测:“未来十年,我国精装房渗透率将达到80%。”

假设未来十年,中国瓷砖产量急剧下滑,降至众多行业人士预测的50亿平方米,出口量5亿平方米,我国精装房比例达到80%,再加上学校、医院、酒店、商业中心、连锁专卖店等项目的工程采购,此消彼长之下,工程渠道将大有可能成为与传统经销商并驾齐驱的主导销售渠道。

部分家居消费需求由零售端向工程端转移,已成为大势所趋,“得工程者,得未来”被越来越多的陶企所认同。

2019年,大部分陶企销售业绩下滑,但仍有少部分企业抓住工程渠道的发展契机,实现高速增长。相关数据显示,2019年前三季度,蒙娜丽莎营收同比增长23.37%,欧神诺营收同比增长36.48%,悦心健康(斯米克)营收同比增长21.4%,增长原因很大部分来自工程渠道的发力。

悦心健康(斯米克)发布公告称,2019年,悦心健康加强扩展工程销售渠道,取得较明显的成效,使瓷砖销售收入同比增长幅度较大;蒙娜丽莎地产客户由原来的30多家增加到60多家……工程渠道成为许多头部企业逆势增长的新动能。

精装房渗透率的持续快速提升,使得头部企业获益明显。据公开资料显示,目前我国每年新增80万套精装房,增量带来的年瓷砖需求在7000万平方米左右,而这部分市场牢牢被10家左右的头部企业占据,并加速行业集中度的提升。

事实上,从近两年头部企业的发展势头来看,建陶行业的品牌集中度正在提升。2014~2016年间,我国建陶行业主营业务收入在4500亿元左右,市场占有率达到1.5%以上(即业务收入达到67.5亿元以上)的企业仅有2家左右。

而2018、2019年,建陶行业主营业务收入在2800~3000亿元左右,市场占有率达到1.5%以上(即业务收入达到42亿元以上)的企业预计会有5家左右,并开始出现市场占有率超过2%(业务收入达到56亿元)、3%(业务收入达到84亿元)的企业——这充分说明,行业集中度的提升。

未来,随着精装房政策的逐步落地和推进,中小陶企的生存空间还将进一步被压缩,同时传统经销商代理模式将受到不小的冲击,对于大型陶企的资金链、企业实力、出货速度、成本控制等亦提出更高要求。

(文章来源:陶瓷信息-公众号,侵删)